Снижение прибыльности традиционных банковских операций с

депозитами, на фондовом рынке, заставляет банки пересмотреть свои приоритеты. Ипотечный

рынок является для банков довольно привлекательной ячейкой бизнеса. Многие

финансовые институты считают, что ипотечное кредитование – это чуть ли не

основное направление их развития. Вследствие этого ипотечный рынок с каждым

днём всё больше растёт, банки постоянно расширяют спектр своих продуктов по

ипотеке.

Так, как отмечают

журналисты «Биржевого Лидера», за первое полугодие 2011 года коммерческие банки

выдали клиентам 268,6 миллиардов рублей (приблизительно 9,3 млрд. долларов США)

на ипотечные кредиты. Такая сумма более чем в 2 раза превышает объем

прошлогоднего ипотечного кредитования за аналогичный период. Таким образом,

динамика ипотечного рынка остаётся на высоком уровне. Однако настораживает тот

факт, что общий темп выдачи кредитов стал падать. О чем это говорит инвесторам

и стабилизировался ли ипотечный рынок РФ и чего можно ожидать впоследствии?

Каков результат соревнования российских банков на ипотечном

рынке?

По словам участников

рынка, конкуренция среди банков России значительно ужесточилась по сравнению с

докризисным временем. Ипотечные кредиты набирают популярности, как из-за

опытных игроков ипотечного рынка, так и благодаря амбициозным новичкам, которые

предлагают своим клиентам новые программы по получению кредитов. За первое

полугодие 2011 года основные игроки показали просто невероятную скорость роста

ипотечного кредитования.

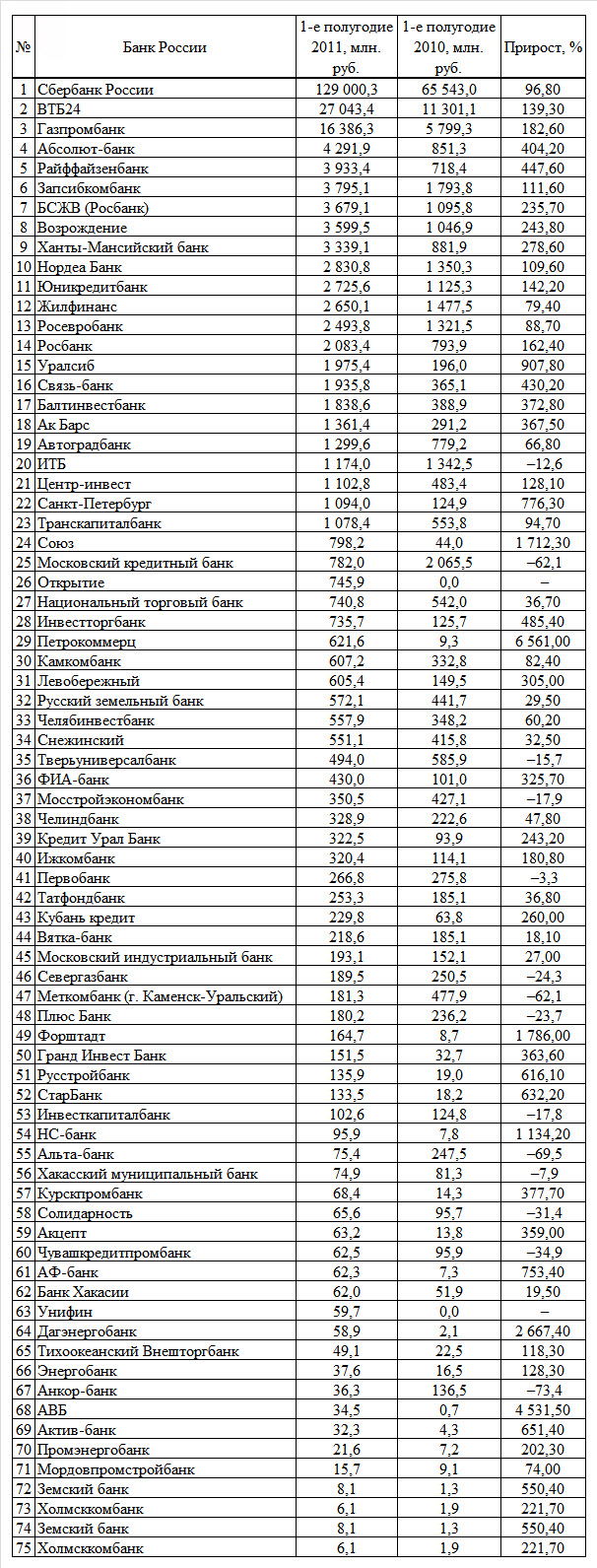

Сравнительную

характеристику рынка ипотечного кредитования можно отследить по таблице

подготовленной экспертами землячества трейдеров России Академии форекс и

биржевой торговли Masterforex-V, которая демонстрирует объемы ипотечного

кредитования за январь-июнь 2011 и 2010 годов:

■ лидеры ипотечного кредитования. Как видно из таблицы:

- лидером рынка

по-прежнему является Сбербанк России, который выдал сумму 129 млрд. рублей на

ипотечные кредиты, что выше прошлогоднего объема в 2 раза;

- госбанки ВТБ24 и

Газпромбанк увеличили свои объемы ипотеки на 139% и 183% соответственно;

- за первое полугодие

2011 года Абсолют-банк увеличил объём ипотечного кредитования в 5 раз;

- Райффайзенбанк

показал также впечатляющие результаты, увеличив свои обороты по ипотеке

практически в 5,5 раз, закрыв, таким образом, первую пятерку литеров рынка.

■ вторая пятерка. В свою очередь, такие банки, как:

- БСЖВ и Нордеа Банк,

которые, как и Абсолют-банк, и Райффайзенбанк, являются банками с иностранным

участием, увеличили свои показатели на 236% и 110% соответственно;

- аналогично

достойные показатели роста среди основных банков-участников продемонстрировали

Ханты-Мансийский банк (225%) и банк «Возрождение» (244%).

Каковы причины активного роста ипотеки в России?

По мнению аналитиков

Академии Masterforex-V, основными драйверами роста кредитования жилой

недвижимости стали следующие факторы:

■ процентные ставки. Главным образом, быстрый темп роста

ипотечного рынка обеспечивают снижение процентных ставок банками. Уже в декабре

2010 года ипотечные ставки стали такими же, как и в докризисное время. Но это

не являлось пределом, так как в 2011 году кредитные ставки в рублях стали ниже

на 7 п. п. В итоге ставки по кредитам в первый раз снизились до 11,9% в рублях

и около 9% в валюте;

■ лояльность к клиенту. Корректировка критериев кредитования

пришла вслед за снижением ставок кредитования, ввиду того, что далее снижать

плату за пользование кредитными средствами попросту становится невыгодным.

Следовательно, множество банков были вынуждены по другому оценивать свои риски

и возможности выдачи кредита заемщику:

- увеличение сроков

кредитования;

- уменьшение

первоначального взноса – с 30-35% до 10-20%;

- учет неофициальных

доходов;

- улучшение качества

и быстроты обслуживания.

Банки-участники

ипотечного рынка заметили, что клиент стал очень требовательным именно к

процессу получения и дальнейшего обслуживания кредита. Это происходит по той

причине, что кредит по ипотеке выдается на долгий срок. И заёмщик изначально

требует получение качественного сервиса. В этом значительное преимущество имеют

банки, у которых хорошо развита сеть, где клиентам удобно погашать кредиты;

■ расширение линейки продуктов. Объёмы кредитования также

росли при помощи тех финансовых институтов, которые стали предлагать своим

клиентам абсолютно новые ипотечные продукты;

■ развитие новых каналов продаж. Банки, предоставляющие

услуги по ипотечному кредиту, ранее не всегда уделяли внимание тому, чтобы

предлагать услуги ипотеки непосредственно в конторах риэлтеров и девелоперов,

где особенно много потенциальных заёмщиков. Именно эти заёмщики не всегда

хорошо осведомлены о процессе получения такого кредита. А ведь достаточно

короткой консультации с заёмщиком по объекту недвижимости, чтобы клиент смог

определиться с возможностью покупки недвижимости в кредит с доступными

условиями.

Что ожидает рынок российской ипотеки в дальнейшем?

Безусловно,

дальнейший рост рынка и цен на недвижимость будет во многом зависеть от

эффективности сотрудничества финансовых организаций с риэлторами и

застройщиками, а в частности от уровня мастерства менеджеров, которые и будут

обеспечивать это сотрудничество, общаясь с потенциальными заемщиками:

■ новые рыночные ориентиры. Часто случается, что в офисах

риэлтеров просто невыгодно держать менеджера по ипотечному кредиту. Однако в

будущем именно на это и стоит обратить внимание, ведь умело выстроенная с

банком бонусная программа, не принесет никаких плодов, если не будет налажен

документооборот, регламентированы сроки рассмотрения. Также важную роль играет

реклама, которая проводится совместно с компанией-партнёром. Небольшим банкам

придется обратить внимание на инновационные условия ипотечного кредита. Это

даст им возможность со временем получить ощутимые конкурентные преимущества;

■ как закончится 2011? Рынок ипотечного кредитования по

состоянию на сегодняшний день продолжает расти и к концу 2011 вполне может

достигнуть значений кризисного 2008 года и даже несколько его превысить. Но, в

то же время, темпы роста продолжают снижаться на фоне нестабильной финансовой

ситуации в мире;

■ зависимость от курса рубля. Возможное обесценивание

национальной валюты Российской федерации может привести к значительному падению

качества обслуживания, что также дополнительно ослабит дальнейший рост ипотеки;

■ вторая волна кризиса. В случае прихода новой волны кризиса

повторение сценария 2008 года не будет наблюдаться, так как доля валютных

кредитов стала значительно ниже за последние три года, да и сама зависимость от

иностранной ликвидности в России заметно поубавилась.

Комментариев нет:

Отправить комментарий