Вопрос наиболее выгодного инвестирования средств всегда актуален

как для трейдеров России, Украины, Беларуси, Казахстана, так и для трейдеров США,

Канады или Сингапура. Паевые инвестиционные фонды занимают особую нишу среди

инвесторов.

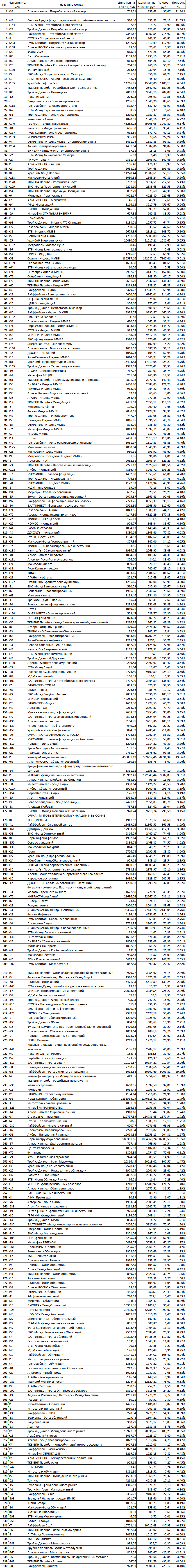

Так, прошлый месяц стал для пайщиков российских ПИФов весьма удачным. Средняя доходность паевых инвестиционных фондов за февраль равна 3.417%. Почти все сферы инвестирования в конце месяца оказались прибыльными (наибольшую прибыль получили фонды, работающие с акциями потребительского рынка – в среднем 6.87%), а в убытке осталась только сфера металлургии и машиностроения (на 1.68%). Кто же продемонстрировал лучший результат, а кто остался позади? Как поменялась ситуация по сравнению с прошлым месяцем и чего ожидать далее?

Какой из российских ПИФов показал в феврале лучший результат?

В общий рейтинг ПИФов вошло 340 фондов, 321 из которых смогли порадовать своих вкладчиков прибылью в размере 0.06-11.34%. Тройка лидеров выглядит так:

- на первом месте с результатом в 11.34% находится «Альфа-Капитал Потребительский сектор» (управляющая компания «Альфа Капитал»);

- второе место занимает «Охотный ряд - фонд предприятий потребительского сектора» (УК Банка Москвы), которая за февраль увеличила стоимость своего пая на 11.05%;

- на третьей строчке рейтинга находится ВТБ - Фонд Потребительского сектора (ВТБ Капитал Управление активами), заработавший для вкладчиков +10.26%.

Так, прошлый месяц стал для пайщиков российских ПИФов весьма удачным. Средняя доходность паевых инвестиционных фондов за февраль равна 3.417%. Почти все сферы инвестирования в конце месяца оказались прибыльными (наибольшую прибыль получили фонды, работающие с акциями потребительского рынка – в среднем 6.87%), а в убытке осталась только сфера металлургии и машиностроения (на 1.68%). Кто же продемонстрировал лучший результат, а кто остался позади? Как поменялась ситуация по сравнению с прошлым месяцем и чего ожидать далее?

Какой из российских ПИФов показал в феврале лучший результат?

В общий рейтинг ПИФов вошло 340 фондов, 321 из которых смогли порадовать своих вкладчиков прибылью в размере 0.06-11.34%. Тройка лидеров выглядит так:

- на первом месте с результатом в 11.34% находится «Альфа-Капитал Потребительский сектор» (управляющая компания «Альфа Капитал»);

- второе место занимает «Охотный ряд - фонд предприятий потребительского сектора» (УК Банка Москвы), которая за февраль увеличила стоимость своего пая на 11.05%;

- на третьей строчке рейтинга находится ВТБ - Фонд Потребительского сектора (ВТБ Капитал Управление активами), заработавший для вкладчиков +10.26%.

■ аутсайдеры февраля. Самой убыточной, а если

говорить точнее единственной убыточной отраслью оказалась металлургия. Об этом

четко свидетельствует состояние дел на дне рейтинга. Большая часть фондов,

потерпевших неудачу в феврале, работает именно в этой сфере. С наихудшими

результатами, среди фондов присутствующих в рейтинге, месяц закончился для

«Райффайзен – Золото» (управляющая компания «Райффайзен Капитал»), стоимость

пая которых уменьшилась на 8.1% по сравнению с предыдущим месяцем. Второе место

снизу занял фонд «ТКБ БНП Патриба – Золото» (ТКБ БНП Патриба Инвестмент

Партнерс), пай которых уменьшился в цене на 8.04%.

■ падения месяца. Для большинства фондов-аутсайдеров февраль закончился в разы хуже, чем январь. К примеру, чего стоит только падение на 312 мест фонда «Трубная площадь – фонд металлургии» (УК Банка Москвы). Многие фонды, находящиеся в феврале в нижних строчках, еще в прошлом месяце показывали хорошие результаты, принося прибыль своим вкладчикам.

Также стоит отметить то, что многие из фондов, находящихся внизу списка управляются теми же компаниями, название которых прозвучали в начале списка, когда говорилось о самых успешных фондах. Поэтому можно с точностью утверждать, что такая ситуация вызвана только проблемами самой металлургической отрасли, а не ошибками в управлении капиталом.

Что происходило в феврале?

Под грузом греческих проблем за неделю индекс ММВБ упал на 2.55%, а индекс РТС – на 1.36%. ЕС и МВФ для получения Грецией транша помощи требовали с ее стороны внедрения реформ. Однако серьезных продаж, не смотря на такие новости, не наблюдалось. Серьезную поддержку российским индексам оказали события вокруг Ирана, цена барреля нефти которой устремилась к отметке в $120:

■ решение греческих проблем. Во второй половине недели состоялось заседание Банка Англии и ЕЦБ, которое не преподнесло сюрпризов. На это событие инвесторы отреагировали нейтрально. Оба регулятора сохранили ключевые ставки на предыдущем уровне, и при этом Банк Англии в рамках поддержки экономики увеличил объемы выкупа облигаций. Так же на руку российским инвесторам пошли новости о росте потребительской инфляции Китая.

■ влияние кризиса в ЕС на фондовые индексы России. Греческий вопрос по-прежнему волновал инвесторов всю неделю, но при этом за неделю индекс ММВБ вырос на 2.85%, а индекс РТС – на 3.34%. Начало недели выдалось позитивным. Греческий парламент одобрил все реформы, что дало право на получение транша помощи, без которого стране грозил дефолт.

- во второй половине недели глава Народного банка Китая заявил о планах увеличения активов в евро, а так же принятии активного участия в Европейском фонде финансовой помощи. Интересной была и ситуация на сырьевом рынке, где цена на баррель нефти перешла отметку в $120. Случилось это из-за слухов о прекращении Ираном экспорта нефти некоторые европейские страны. Эти слухи были опровергнуты, но цена уже была поднята.

- индекс ММВБ увеличился на 1.65%, РТС – на 3.94%. В связи с ожиданием положительного решения греческого вопроса неделя началась оптимистично, но размещенные на сумму $99 млрд. долговые бумаги в США несколько изменили настроения на рынке.

- продолжили свой рост и нефтяные котировки. Цена за баррель нефти марки Brent приблизилась к отметке в $125, что было связано с прекращением Ираном поставок нефти в Францию и Великобританию. Так же нефтяные котировки подогрел отказ МАГАТЭ в допуске на многие иранские ядерные объекты, что усилило опасения о подготовке ядерного оружия.

■ рост фондовых индексов. Индекс ММВБ +0.85%, РТС +0.26%. В связи с результатами встречи большой двадцатки начиналось все не очень хорошо. Кроме того риск дефолта Греции, невзирая на реструктуризацию долга, сохранился на высоком уровне. ЕЦБ выдал кредитов на сумму 529.5 млрд. евро, что почти на 60 млрд. больше ожидаемой суммы. Хотя такой большой спрос и может означать такие же проблемы, инвесторы отреагировали нейтрально. Как всегда не обошлось без новостей из нефтяного сегмента рынка. Цена за баррель выросла до отметки в $128. Но, не смотря на такой рост, реакция российских инвесторов оказалась довольно слабой.

Убытки: что не увидели трейдеры инвестиционных фондов?

В марте, скорее всего, будут царить коррекционные настроения, но коррекционное снижение будет не глубоким, а уже во второй половине месяца индексы постепенно будут возвращаться к своим предыдущим отметкам. А это означает, что март логично и довольно выгодно использовать, чтобы купить подешевевшие паи, которые вскоре вновь подорожают.

Как объяснил в интервью журналу "Биржевой лидер" проректор Академии Masterforex-V Сергей Черепанов, основным драйвером убытков как инвестфондов России, Украины, Казахстана, так и США стало золото. Фонды допустили основную ошибку не зафиксировав прибыли на пике роста цен (волна а(С)/усечённая С, см. график): 1706.60-1792 долларов США. Основной признак формирования этой волны - непосредственная близость важного уровня сопротивления 1795.30/1797.40.

Трейдеры также упустили возможность принятия решений на уровне 1765.30/70, который так и не стал полноценной поддержкой для последующего движения. Торговая система Masterforex-V давала чёткие сигналы формирования усечённой С. Один из которых пивот МФ на уровне 1767. Пробитие этого уровня и вызвало дальнейшее снижение цены на золото:

■ падения месяца. Для большинства фондов-аутсайдеров февраль закончился в разы хуже, чем январь. К примеру, чего стоит только падение на 312 мест фонда «Трубная площадь – фонд металлургии» (УК Банка Москвы). Многие фонды, находящиеся в феврале в нижних строчках, еще в прошлом месяце показывали хорошие результаты, принося прибыль своим вкладчикам.

Также стоит отметить то, что многие из фондов, находящихся внизу списка управляются теми же компаниями, название которых прозвучали в начале списка, когда говорилось о самых успешных фондах. Поэтому можно с точностью утверждать, что такая ситуация вызвана только проблемами самой металлургической отрасли, а не ошибками в управлении капиталом.

Что происходило в феврале?

Под грузом греческих проблем за неделю индекс ММВБ упал на 2.55%, а индекс РТС – на 1.36%. ЕС и МВФ для получения Грецией транша помощи требовали с ее стороны внедрения реформ. Однако серьезных продаж, не смотря на такие новости, не наблюдалось. Серьезную поддержку российским индексам оказали события вокруг Ирана, цена барреля нефти которой устремилась к отметке в $120:

■ решение греческих проблем. Во второй половине недели состоялось заседание Банка Англии и ЕЦБ, которое не преподнесло сюрпризов. На это событие инвесторы отреагировали нейтрально. Оба регулятора сохранили ключевые ставки на предыдущем уровне, и при этом Банк Англии в рамках поддержки экономики увеличил объемы выкупа облигаций. Так же на руку российским инвесторам пошли новости о росте потребительской инфляции Китая.

■ влияние кризиса в ЕС на фондовые индексы России. Греческий вопрос по-прежнему волновал инвесторов всю неделю, но при этом за неделю индекс ММВБ вырос на 2.85%, а индекс РТС – на 3.34%. Начало недели выдалось позитивным. Греческий парламент одобрил все реформы, что дало право на получение транша помощи, без которого стране грозил дефолт.

- во второй половине недели глава Народного банка Китая заявил о планах увеличения активов в евро, а так же принятии активного участия в Европейском фонде финансовой помощи. Интересной была и ситуация на сырьевом рынке, где цена на баррель нефти перешла отметку в $120. Случилось это из-за слухов о прекращении Ираном экспорта нефти некоторые европейские страны. Эти слухи были опровергнуты, но цена уже была поднята.

- индекс ММВБ увеличился на 1.65%, РТС – на 3.94%. В связи с ожиданием положительного решения греческого вопроса неделя началась оптимистично, но размещенные на сумму $99 млрд. долговые бумаги в США несколько изменили настроения на рынке.

- продолжили свой рост и нефтяные котировки. Цена за баррель нефти марки Brent приблизилась к отметке в $125, что было связано с прекращением Ираном поставок нефти в Францию и Великобританию. Так же нефтяные котировки подогрел отказ МАГАТЭ в допуске на многие иранские ядерные объекты, что усилило опасения о подготовке ядерного оружия.

■ рост фондовых индексов. Индекс ММВБ +0.85%, РТС +0.26%. В связи с результатами встречи большой двадцатки начиналось все не очень хорошо. Кроме того риск дефолта Греции, невзирая на реструктуризацию долга, сохранился на высоком уровне. ЕЦБ выдал кредитов на сумму 529.5 млрд. евро, что почти на 60 млрд. больше ожидаемой суммы. Хотя такой большой спрос и может означать такие же проблемы, инвесторы отреагировали нейтрально. Как всегда не обошлось без новостей из нефтяного сегмента рынка. Цена за баррель выросла до отметки в $128. Но, не смотря на такой рост, реакция российских инвесторов оказалась довольно слабой.

Убытки: что не увидели трейдеры инвестиционных фондов?

В марте, скорее всего, будут царить коррекционные настроения, но коррекционное снижение будет не глубоким, а уже во второй половине месяца индексы постепенно будут возвращаться к своим предыдущим отметкам. А это означает, что март логично и довольно выгодно использовать, чтобы купить подешевевшие паи, которые вскоре вновь подорожают.

Как объяснил в интервью журналу "Биржевой лидер" проректор Академии Masterforex-V Сергей Черепанов, основным драйвером убытков как инвестфондов России, Украины, Казахстана, так и США стало золото. Фонды допустили основную ошибку не зафиксировав прибыли на пике роста цен (волна а(С)/усечённая С, см. график): 1706.60-1792 долларов США. Основной признак формирования этой волны - непосредственная близость важного уровня сопротивления 1795.30/1797.40.

Трейдеры также упустили возможность принятия решений на уровне 1765.30/70, который так и не стал полноценной поддержкой для последующего движения. Торговая система Masterforex-V давала чёткие сигналы формирования усечённой С. Один из которых пивот МФ на уровне 1767. Пробитие этого уровня и вызвало дальнейшее снижение цены на золото:

Комментариев нет:

Отправить комментарий